比特币(BTC)价格在亚洲时段17日盘中突破22, 000美元关卡,期间创下多达79亿美元期货未平仓量的纪录。比特币市场分析师Marcel Pechman表示,随着比特币交易量下滑约四成,放空人士可能正在观察比特币价格,准备伺机而动。

尽管比特币价格在过去两个月来飙涨74%,但期货放空人士结算累积总额达43亿美元,略低于做多的48亿美元。

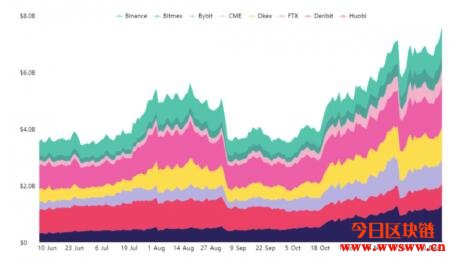

上图显示,合计期货未平仓量在过去两个月激增90%,这代表投资人正在增持期货部位,这可能促使更大型的机构进场参与。

值得注意的是,芝加哥商业交易所(CME)现在持有超过13亿美元的这类合约,这也是机构日益积极参与比特币市场的证据。

观察每日结算,投资人能进一步评估这些交易人士是如何运用杠杆操作。意外的价格波动(例如涨破某价位)将导致结算量会比目前进行中的趋势更高。

长长的下影线,显示做多比特币的期货交易人士在11月26日被迫中止合约,因为比特币价格在12小时内重挫14.4%。比特币在16日突破2万美元阻力关卡,导致价值3. 65亿美元的空头部位必须结清。

交易量未跟上比特币价格新高

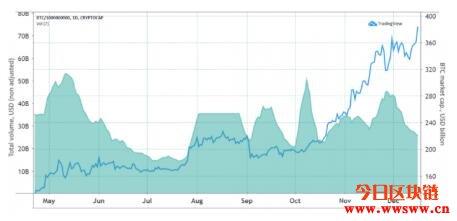

下降趋势是空头值得庆祝的另一个原因。过去三周,比特币的未经调整总交易量下降了40%。

近期成交量的下滑趋势是空头人士要庆祝的另一个原因。在过去三周,比特币未经调整的总成交量下滑40%。

比特币在现货交易所的每日平均交易量在11月底达450亿美元,此后持续下滑至250亿美元。尽管交易所的交易量有可能增加,但也可能包含一些押注下跌的操作。

在Coinbase的比特币/美元和币安的比特币/ USDT交易兑市场,也出现交易量下滑40%的类似情况。因此,空头人士可能期望这种交易量疲软的现象,是显示比特币20, 000美元成为支撑价位欠缺信心。

永续期货合约反映过度杠杆

永续期货合约(又称反向交换合约)反映过度杠杆。当买家(做多者)是要求进行更多杠杆操作时,融资利率就会转正。因此,买家会是支付这样费用的一方。

当每周的持续融资利率都高于4%时,就是极度乐观的状态。这个水准在市场上涨期间是可接受的,但如果比特币价格盘整,就会是个问题。较高的套利成本可能会迫使多头人士(即买方)减少持有部位,进而增加抛售压力。

因此,空头人士可能正按兵不动,伺机等待最佳时间出手测试市场。这种情况可能发生在接近12月25日的期货和选择权到期日之时,或是周末,因为下单量较清淡。